Die Ampel-Regierung will weitere Sargnägel für die gesetzliche umlageginazierte Rente einschlagen. Der Widerstand dagegen ist noch schwach. Er braucht dringend positive Ziele. Die Finanzierung für nachhaltige Reformen ist, bei politischem Willen, nachhaltig lösbar.

Neue Regierung, neue Chancen. Die Strategen für die Privatisierung der Altersversorgung laufen heiß. Erster Erfolg: FDP, SPD und Grüne haben im Koalitionsvertrag besiegelt, dass Teile der Rentenbeiträge der Umlagefinanzierung entzogen und an Kapitalmärkten angelegt werden. Ein zweiter Erfolg steht vor der Tür: Der BlackRock-Lobbyist Friedrich Merz will CDU-Vorsitzender werden, um die Sozialsysteme in Deutschland “zukunftsfest” zu machen: „Das hat mich bewogen, noch einmal in die Politik zurückzugehen“.

Es zeichnet sich wieder eine sehr Große Koalition zum weiteren Sozialabbau ab, ähnlich wie vor 20 Jahren bei den Agenda-2010-Gesetzen und der Riester-Rente.

Vorbereitet wurde der nächste große Wurf zur Zerstörung der umlagefinanzierten Rentenversicherung mit folgender Erzählung oder, besser gesagt, mit den Schlagworten:

Babyboomer gehen in Rente! Mehr Alte, weniger Junge; Kostenexplosion; Unfinanzierbar; Belastungen für die Jungen nicht tragbar.

Diese wenigen Worte reichen für den öffentlichen Diskurs und schon ist alles klar. Es muss so schnell wie möglich reformiert werden zur Entlastung der Jungen und die Alten müssen dazu ihren Beitrag, sprich: Opfer, leisten.

Dabei wird jede, aber auch wirklich jede, historische Erfahrung verdrängt und verschwiegen. Die Rentenreform von 1957, mit der die Lehren aus der Vernichtung von Rentenkassen durch zwei Weltkriege, zwei Hyperinflationen und eine Weltwirtschaftskrise, gezogen wurde, werden negiert. Die seitdem eingeführte Umlagefinanzierung wird sogar als das Übel des Rentensystems dargestellt. Die Behauptungen zur Wirkung der von der Ampelkoalition beschlossenen Aktienrente haben die Substanz der Orwellschen 1984er Welt: 2 + 2 = 5.

So dramatisch das Zukunftsbild dargestellt wird, so flach sind die angeführten Gründe und die angeblichen Lösungen. Leider ist auf Seiten der Betroffenen, immerhin 56 Millionen Rentenversicherte plus 21 Millionen Rentner*innen, kein spürbarer Widerstand in Sicht. Nennenswerte Reformkonzepte müssen mit der Lupe gesucht werden. Allerhöchste Zeit, dass dies endlich geändert wird.

Zu lösen sind zwei Probleme:

- Finanzierung der Mehrbelastungen durch die Verrentung der geburtenstarken Jahrgänge in den kommenden 15 bis 20 Jahren.

- Das Aufhalten und die Umkehr der deutschen Rentenschwindsucht über eine Rentenreform mit deutlich höheren Renten.

Zunächst die Größenordnungen der Probleme (1):

„Babyboomer“ verursachen eine Kostenexplosion? – Das ist Unsinn!

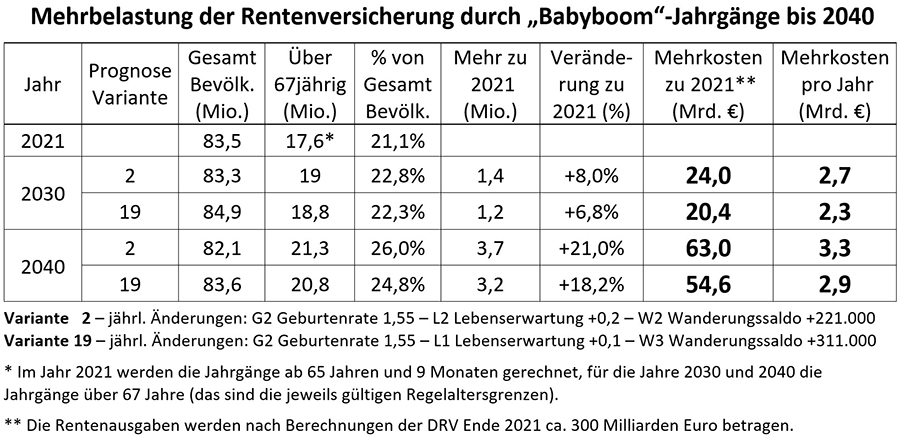

Betrachtet man die prognostizierte Bevölkerungsentwicklung für die kommenden 20 Jahre explodiert da gar nichts. Es gibt eine relativ kontinuierliche Steigerung, die nach 20 Jahren beendet ist. Die folgende Darstellung beruht auf Zahlen der 14. Bevölkerungsvorausberechnung von destatis. Die Statistiker erzeugten aus den Größen: Geburtenraten – Lebenserwartungen – Wanderungssalden 21 Prognosevarianten. Die sogenannte mittlere Variante 2 wird überwiegend für diverse Vorausberechnungen verwendet. In der folgenden Tabelle wird die Variante 19 als wahrscheinlicheres Szenario ergänzt. In ihr wird die geringere Steigerung der Lebenserwartungen der letzten 10 Jahre und der Wanderungssaldo der letzten 30 Jahre mit +311.000 Zuwächsen pro Jahr berücksichtigt.

Nach diesen konkreten Zahlen würde die Mehrbelastung durch geburtenstarke Jahrgänge etwa zwischen 2,9 Milliarden und 3,3 Milliarden Euro jährlich steigen. Ab 2040 geht die Mehrbelastung dann gegen Null. Derartige Analysen findet man nirgendwo. Wären sie vorhanden und würden sie in die Politikberatung eingehen, würde die betriebene Katastrophenpropanda platzen. Die Politiker*innen könnten endlich anfangen, das „Problem“ wirklich anzugehen.

Stattdessen betreiben sie das Projekt „Aktienrenten“, das an der Herausforderung der kommenden 20 Jahre überhaupt nichts lösen kann, sondern die dafür notwendigen Mittel sogar noch entziehen wird. Anlagen in Rentenfonds sind über Jahrzehnte gebunden. Kommt es zu nennenswerten Auszahlungen (wenn es denn dazu kommt), sind die meisten „Babyboomer“ schon nicht mehr unter den Lebenden. Das Aktienanlagen überdies alles andere als sicher sind zeigen die zahlreichen Börsencrashs der letzten 100 Jahre.

Die Rentenschwindsucht als deutsche Krankheit

Ein weitaus größeres Problem als die geburtenstarken Jahrgänge stellt die seit 30 Jahren durch Gesetze betriebene systematische Altersverarmung in Deutschland dar. Man muss den Prozess mit Rentenschwindsucht beschreiben. Seit 1990 wird die Schwindsucht durch eine Unzahl von Gesetzen betrieben. Sie wird frühestens zwischen 2040 und 2060 zum Stillstand kommen. Es ist eine deutsche Krankheit, weil sie in keinem anderen europäischen Land so drastisch vorkommt (siehe auch „Deutsche Krankheit“ – Die Rentenschwindsucht).

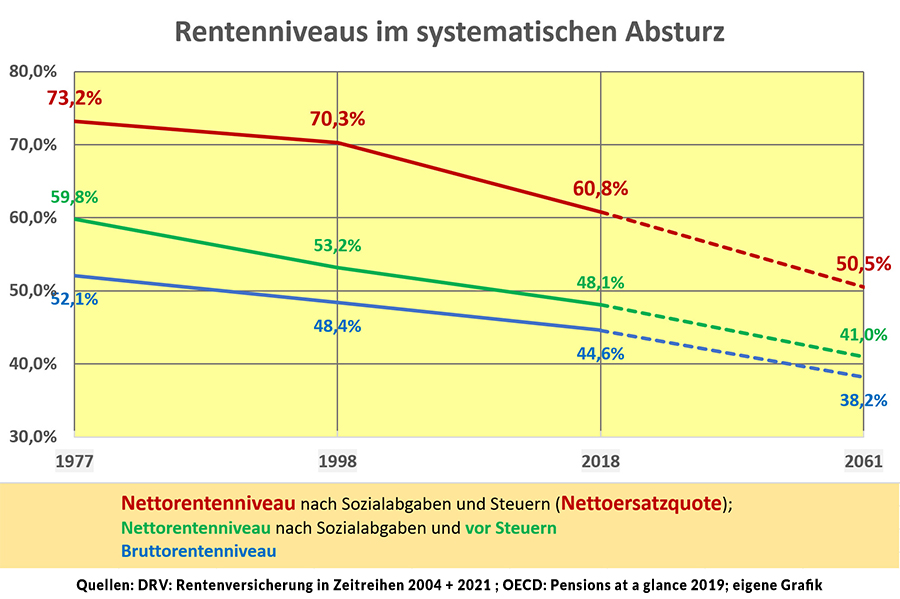

Das Rentenniveau befindet sich seit 1990 auf einer Talfahrt, deren vorläufiges Ende durch die OECD für das Jahr 2061 vorausberechnet wurde. Das Nettorentenniveau wird dann von 73% auf 50%, also um 32%, gesunken sein.

In Netto-Rentenbeträgen ausgedrückt sieht die Entwicklung der Altersversorgung so aus: Wer in einem 45jährigen Arbeitsleben im Durchschnitt 2.000 € Nettoeinkommen (das war 2018 ziemlich genau das durchschnittliche Nettoeinkommen) hatte, der würde dafür nach dem Rentenrecht 1977 eine Monatsrente von 1.460 € erhalten. Für das Jahr 1998 wären es immerhin noch 1.406 € gewesen. 2018 sank die Rente dann auf 1.216 € und sie wird 2061 (wahrscheinlich aber schon kurz nach 2040) auf 1.010 € gefallen sein.

Die verfügbare Rente wird also glatt auf die Hälfte des vorherigen Arbeitseinkommens zusammengestrichen sein. Wenn heute schon über 4 Millionen Rentnerinnen und Rentner unter der Armutsgefährdungsschwelle leben müssen, werden es in 20 Jahren über 10 Millionen sein – wenn sich nichts ändert.

Es muss sich dringend etwas ändern, denn sonst spaltet sich die Gesellschaft dramatisch weiter. Nicht nur in „unten“ und „oben“. Sondern auch in Jung und Alt. Das ist dann nicht nur eine Generationenspaltung, sondern jede*r erfährt diese Spaltung sehr persönlich am eigenen Leib: Mit dem Übergang in die Rente ändern sich die materiellen Lebensumstände schlagartig. Der dritte Lebensabschnitt, immerhin 20 bis 30 Jahre lang, ist dann voller Entbehrungen und Armut.

„Die Würde des Menschen ist unantastbar“ – auch die Würde der Älteren

… dazu muss der Sozialstaat auch ein Alterseinkommen gewährleisten, das den Lebensstandard im Alter sichert und Altersarmut verhindert. Das kann erreicht werden, indem ein Nettorentenniveau garantiert wird, dass mindestens 75% des im Arbeitsleben erzielten Nettoeinkommens beträgt. Konkret zu erreichen ist dieses Ziel mit einer Rentenanwartschaft, die jährlich um 1,5% des Bruttoeinkommens gesteigert wird.

Gegen Armut schützen kann dann zusätzlich eine Mindestrente, die stets über der Armutsgefährdungsschwelle liegt. Das wären gegenwärtig 1.200€ netto. Der Betrag müsste fortlaufend angepasst werden.

Für die Lösung der beiden Probleme sind erhebliche Mittel erforderlich. Die Babyboom-Jahrgänge werden die Rentenausgaben um ca. 20% erhöhen, die oben skizzierte Rentenreform für lebensstandarderhaltende Renten noch einmal um ca. 50%.

Ist das alles bezahlbar?

Das ist vor allem eine gesellschaftspolitisch zu beantwortende Frage und erst in zweiter Linie eine ökonomische. Für Beamte, Politiker*innen und berufsständisch Versicherte ist die Frage überflüssig. Sie haben ein Versorgungsniveau, das weit über dem oben Dargestellten liegt.

Zu den Zahlen:

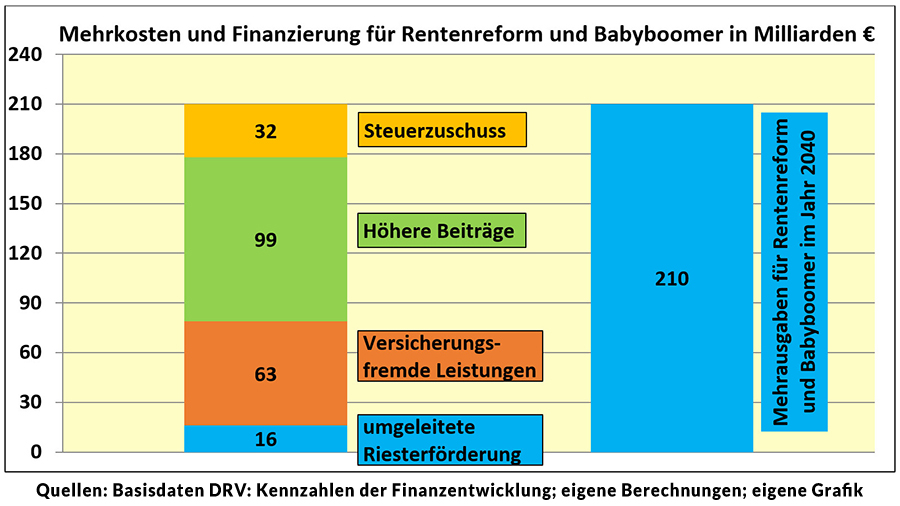

Die zusätzlichen Rentenausgaben für die oben skizzierte Rentenreform und die geburtenstarken Jahrgänge würden sich auf insgesamt ca. 210 Milliarden Euro im Jahre 2040 belaufen. Das wäre eine Ausgabensteigerung von 70% gegenüber dem Stand heute. Zusammen würden dann im Jahr ca. 15% (mit der heutigen Beamtenversorgung 16,5%) des Bruttoinlandprodukts für die Altersversorgung ausgegeben. Heute sind das 8,5% (10,3%).

Mit welchen Finanzierungsquellen könnten die 210 Milliarden Euro gedeckt werden?

1. Als erstes müsste der Staat die nicht beitragsgedeckten Rentenleistungen, die von der Deutschen Rentenversicherung (DRV) quasi verauslagt werden, vollständig bezahlen. Das passiert aber nur teilweise und gegenwärtig beträgt die Deckungslücke gewaltige 37 Milliarden Euro. Bei einer Steigerung um 70% steigt die Summe auf 63 Milliarden Euro.

2. Als zweites müsste der Staat die Förderung der privaten Altersvorsorge einstellen und die Fördergelder der gesetzlichen Rentenversicherung zur Verfügung stellen. Die Förderung beträgt gegenwärtig 4 Milliarden Euro pro Jahr. Politische Absicht des Gesetzgebers war 2001, dass alle abhängig Beschäftigten privat vorsorgen. Wäre das geschehen, müsste der Staat etwa 16 Milliarden ausgeben. Diese Summe sollte er in Zukunft für die Förderung der öffentlichen Rentenversicherung auf die Konten der DRV lenken.

3. Als dritte, und bedeutendste Quelle, müssten die Rentenversicherungsbeiträge steigen. Eine Beitragserhöhung um einen Prozentpunkt bringt der DRV 16,4 Milliarden Euro. Würde der Beitrag um 6% auf 24,6% steigen, brächte das eine Mehreinnahme von 99 Milliarden Euro (6 (%) x 16,4 Mrd. €). Wie diese Beitragssteigerung geleistet werden kann, ohne dass die jüngeren Generationen spürbar verzichten müssten, erklärt sich aus der Produktivitätsentwicklung (siehe weiter unten).

4. Als viertes müsste dann der Staat die bleibende Finanzierungslücke aus Steuermitteln schließen. Das wäre nach den Beträgen unter 1. bis 3. Eine Summe von 32 Milliarden Euro.

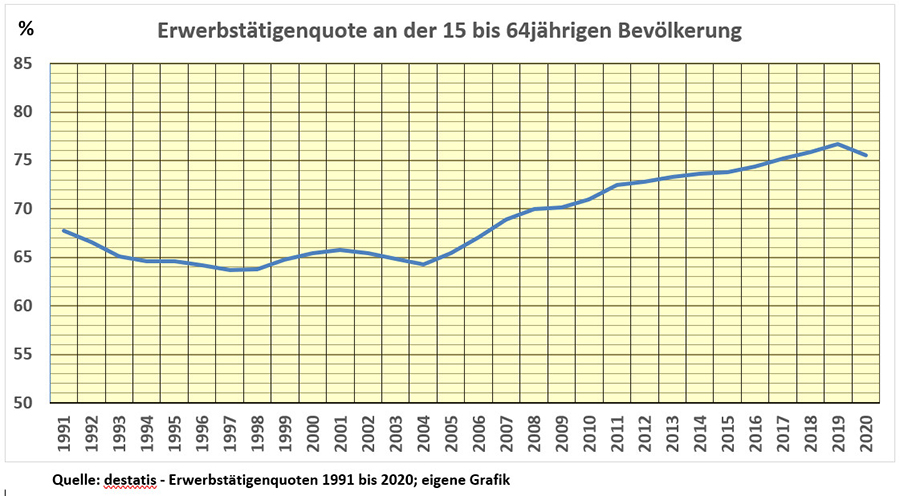

Über diese Finanzquellen hinaus gibt es noch drei wesentliche Faktoren, die politisch beeinflussbar sind. Zum einen höhere Beschäftigungsquoten durch Einbeziehung von mehr Frauen, Migrant*innen und Arbeitslose. Zum anderen höhere Beitragsquoten durch Beseitigung der Niedriglohnbereiche und die Beseitigung prekärer Beschäftigungsverhältnisse (2). Und schließlich dann die Einführung einer Erwerbstätigenversicherung, in die alle Erwerbstätigen einzahlen, vor allem auch die mit höheren Einkommen.

Der Faktor, der diese gewaltigen Summen beherrschbar macht, ist die Zeit. Der Mehraufwand von 210 Milliarden Euro müsste über 19 Jahre erbracht werden. Bei gleichmäßiger Verteilung wäre das eine Steigerung von 11 Milliarden Euro pro Jahr. Die versicherungsfremden Leistungen und die umgeleitete Riesterförderung sollten natürlich so schnell wie möglich wirksam werden. Damit könnte dann die Rentenreform in einem relativ kurzen Zeitraum umgesetzt werden, möglicherweise in weniger als 10 Jahren.

Die Produktivitätsentwicklung – Quelle der Verteilungsspielräume

Die Produktivitätsentwicklung findet in den heutigen Rentendebatten keine Beachtung. Dabei ist sie von fundamentaler Bedeutung. Sie wirft die „Unbezahlbarkeits“-Argumente auf den Fakten-Müllhaufen der Geschichte.

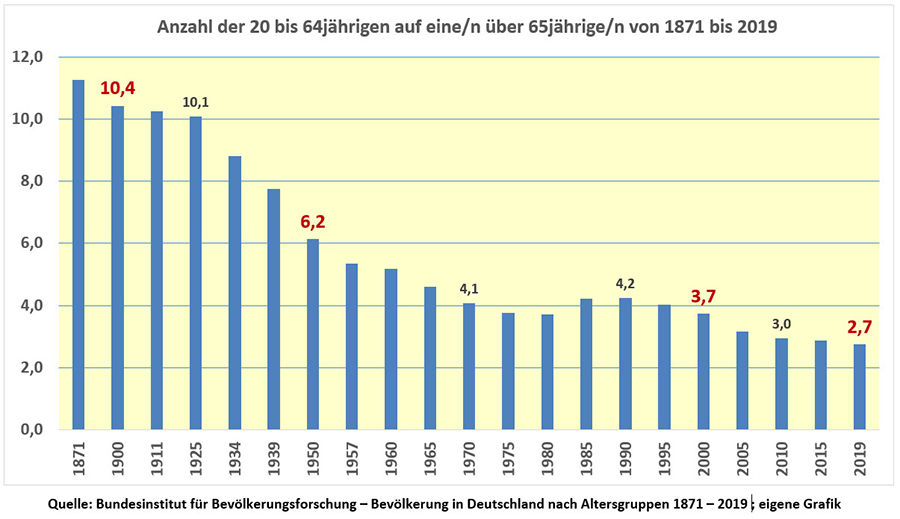

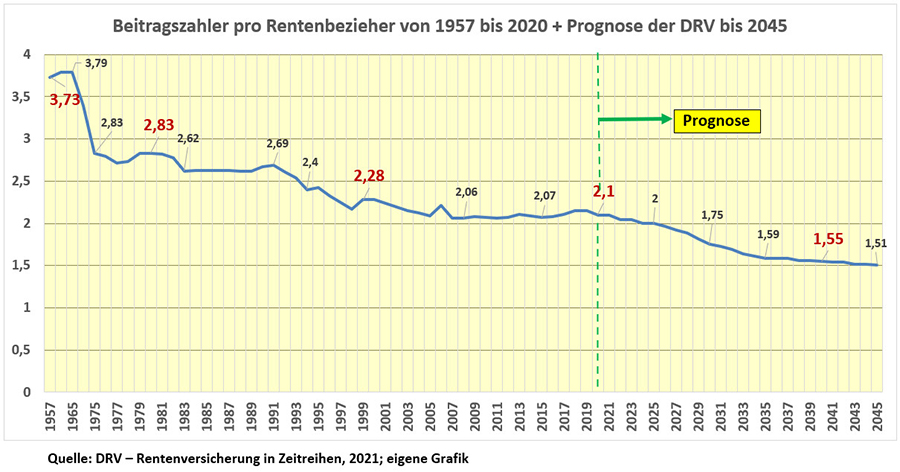

Im Jahre 1900 kamen 10,4 Personen im erwerbfähigen Alter auf einen über 65jährigen. 100 Jahre später, im Jahre 2000, war das Verhältnis auf 3,7 Erwerbsfähige zu einem/r über 65jährigen gesunken. Dennoch konnte die soziale Absicherung der Alten ständig verbessert werden und der Lebensstandard für alle stieg bemerkenswert an. Das war nur möglich durch die bisherige Produktivitätsentwicklung.

Anmerkung: Aussagkräftiger als der oben dargestellte Altenquotient ist das Verhältnis der tatsächlich Erwerbstätigen, also der Beitragszahler, zu den Alten-Jahrgängen. Noch genauer ist das Verhältnis Standardbeitragszahler zu Standardrentnern (siehe Anmerkung 2).

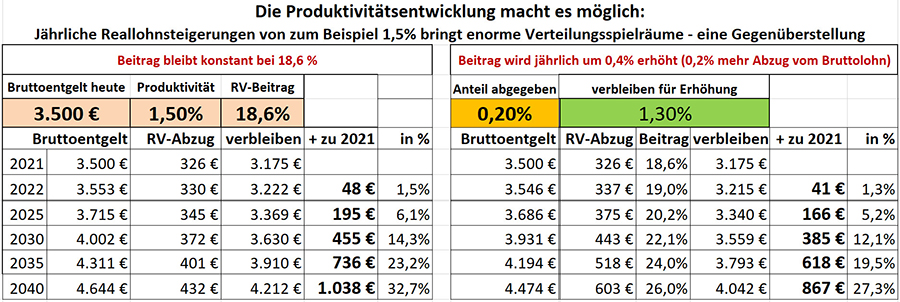

Steigende Produktivität ist die Quelle für Umverteilungsspielräume. Einzige Bedingung dazu ist, dass sie in realen Lohnerhöhungen an die abhängig Beschäftigten weitergegeben werden. Die mittelfristigen Schätzungen der Bundesregierung gehen von 1,5% Produktivitätssteigerung je Erwerbstätigenstunde aus. Steigen die Löhne entsprechend, könnten ohne spürbare Einschränkungen 0,2% für die Erhöhung der Rentenversicherungsbeiträge weitergegeben werden

Die Reallöhne würden dann um 1.3% ansteigen und die 0,2% würden zur Finanzierung der Altenversorgung beitragen. Passiert das fortlaufend die nächsten 19 Jahre, würde der Beitragssatz zur Rentenversicherung auf 26% steigen und brächten dort 120 Milliarden Euro an Mehreinnahmen. Das reale Einkommen der Beitragszahler*innen würde trotz der höheren Beiträge um 27% steigen. (3)

Also alles ganz easy, oder eine Schönrechnung für das Rentenwunderland Deutschland?

Ein Blick über den Tellerrand mit Beispielen:

Österreich – Nettorentenniveau für Neurentner*innen 90%. Der Beitragssatz: 22,8% (Anteile Arbeitgeber/Arbeitnehmer*innen: 55%/45%). Das Sicherungsziel wird durch Zuschüsse aus dem Staatshaushalt garantiert. Anteil der Altersversorgung am BIP: 13,3%, 2040 erwartet: 15,1%.

Frankreich – Nettorentenniveau 75%. Der Beitragssatz: 27% (Anteil AG/AN: 60%/40%) Anteil der Altersversorgung am BIP: 14,8%, 2040 erwartet 15,2%.

Italien – Nettorentenniveau 92%. Der Beitragssatz 33% (AG/AN: 67%/33%). Anteil der Altersversorgung am BIP: 15,4%, 2040 erwartet 17,3%.

Von derartigen Verhältnissen erfährt man in Deutschland nichts. Um so mehr sehr schräge Berichte über die aktienbasierte schwedische Prämienrente. Die wird von den Parteien als Vorbild genommen und seit zwei Jahren in einer Unzahl von Medienbeiträgen über den grünen Klee gelobt. Da bleibt tunlichst unerwähnt, dass die Prämienrente nach 20 Jahren gerade einmal 2% der gesamten Rentenzahlungen ausmachen. Auch das in den ersten 10 Jahren die Rentenfonds hektische Sprünge zwischen minus 8% und plus 8% machten wird verschwiegen (siehe auch Der schwedische Renten-Wunder-Weg – entzaubert –).

Durchbrechen lässt sich die vorherrschende Propaganda für die neoliberalen Projekte nur durch starke soziale Bewegungen. Die brauchen nicht nur einen kräftigen Widerstandswillen, sondern auch klare Ziele, für die es zu kämpfen lohnt.

(Reiner Heyse, 15.12.2021)

———————–

Anmerkungen:

(1) Die Modellrechnungen in diesem Artikel gehen immer von den finanziellen Werten von 2021 aus. Die Inflation wird für den betrachteten Zeitraum mit 0 Prozent unterstellt um eine Vergleichbarkeit auf Basis gleicher Kaufkraftverhältnisse zu haben.

(2) Eine gründliche Analyse findet man hier: Demografischer Wandel und gesetzliche Rente: Die Rolle des Arbeitsmarktes (Camille Logeay, Florian Blank, Erik Türk, Josef Wöss & Rudolf Zwiener), Nomos, 2020.

Die Erwerbstätigenquote ist in den letzten 20 Jahren erheblich gestiegen. Allerdings relativiert sich die Bedeutung des Anstiegs durch die zunehmenden Niedriglohnbereiche als Folge der Agenda 2010-Gesetze. Eine weitere Erhöhung der Quote, und damit der Rentenversicherungsbeitragszahler, kann durch politische Massnahmen erreicht werden (Erhöhung des Frauenanteils etwa durch bessere und kostenlose Kinderbetreuung; bessere Integration/Ausbildung und Beseitigung bürokratischer Hindernisse für Migrant*innen; bessere Förderung und Aiusbildung von Arbeitslosen).

Noch Aussagekräftiger als Altenquotient und Erwerbstätigenquote ist die Heranziehung des “Rentnerquotienten”. In ihm werden abgebildet, wieviele Standardbeitragszahler auf wieviele Standardrentner kommen. Die Daten der Deutschen Rentenversicherung zeigen ein seit 1975 erstaunlich stabiles Verhältnis. Die Prognose für den Zeitraum von 2021 bis 2045 geht von der Basis jetziger Verhältnisse aus. Diese Verhältnisse können/müssen aber durch politische Massnahmen verändert werden (Erhöhung der Erwerbstätigenquote; Beseitigung der prekären Beschäftigungsverhältnisse mit deutlichen Einkommenssteigerungen; Einbeziehung der gut bezahlten Beschäftigten in das gesetzliche Rentensystem).

(3) Das Verteilungspotential, das durch steigende Produktivität bei “verteilungsneutralen” Lohnerhöhungen entsteht, kann durch dieses Excel-Datenblatt erschlossen werden: Produktivität_Löhne_Renten_Verteilungsspielraum

Pingback: JFI 53-2021 ++ Klassen- und Klimakampf gegen Planetenzerstörung ++ Im Sommer 2017 kam das internationale Kapital nach Glückstadt ++ Rekord-AKW Brokdorf geht vom Netz ++ Impfkritikerdemos in Hamburg: Gefährliche Proteste? ++ Krankenhaus-Entwicklungen ++

Pingback: Hinweise des Tages – www.Duwir.com: Niemand ist mehr Sklave, als der sich für frei hält, ohne es zu sein.

“Das Nettorentenniveau wird dann von 73% auf 50%, also um 33%, gesunken sein.”

… das sollten Sie in Ihrem Text umgehend prüfen: Entweder liegt ein Schreibfehler vor, und selbst wenn sie 33 VON 73% meinen, so sind dies 24% und das Resultat wäre 49%.

Bitte schaffen Sie Klarheit an dieser Stelle.

Da haben Sie recht. Richtig gerechnet und geschrieben muss es 32% und nicht 33% heißen.

Pingback: Hinweise des Tages • Cottbuser Freiheit

Seit 1889 gibt es unser Rentensystem!

Es hat die Inflation überdauert.

Es hat den 1.Weltkrieg überdauert.

Es hat den 2. Weltkrieg überdauert.

Es hat die Nazizeit überdauert.

Es hat die Währungsreform überdauert.

Es hat zweimal die Überalterung (ausgelöst durch die beiden Weltkriege) überdauert.

(Das Rentensystem war nach seiner Erschaffung durch Bismarck allerdings nur ein “Notgroschen” für die ArbeiterInnen. Erst mit der Rentenreform von 1957 wurde es eine wirkliche Umlagenfinanzierte Rente)

Und plötzlich kam Olaf Scholz und schaltet auf Richtung Privatisierung! Nicht mal die Gewerkschaften haben gegen den Angriff auf die Rentenkasse aufgeschrien. Das sogenannte dritte Standbein ist ein Aktienpaket, in das die Renten-Gelder fließen sollen, sie können über Nacht wertlos werden.

Jeder weiß, dass die Rente mit hohen Zahlungen aus dem Bundeshaushalt bezuschusst wird. Von den Fremdleistungen aus unserer Rentenkasse durch die Politik weiß keiner etwas. (Auch Markus Lanz nicht, er fragte nur nach den Zuschüssen in seiner Sendung. Er ist nun mal vornehm.)

A